Die Zukunft des Zahlungsverkehrs: SWIFT, TARGET2 und ISO 20022

Der Zahlungsverkehr befindet sich in einem starken Umbruch. Während die Banken noch mit der Umsetzung der zweiten Zahlungsdiensterichtlinie (PSD2) beschäftigt sind und vor den Herausforderungen des Open/Digital Banking und Echtzeitzahlungen stehen, ruft das wachsende Kundenbedürfnis nach transparentem, digitalem, bargeldlosem und grenzüberschreitendem Zahlungsverkehr gleichzeitig eine grundlegende Modernisierung der Zahlungsverkehrsinfrastruktur auf den Plan.

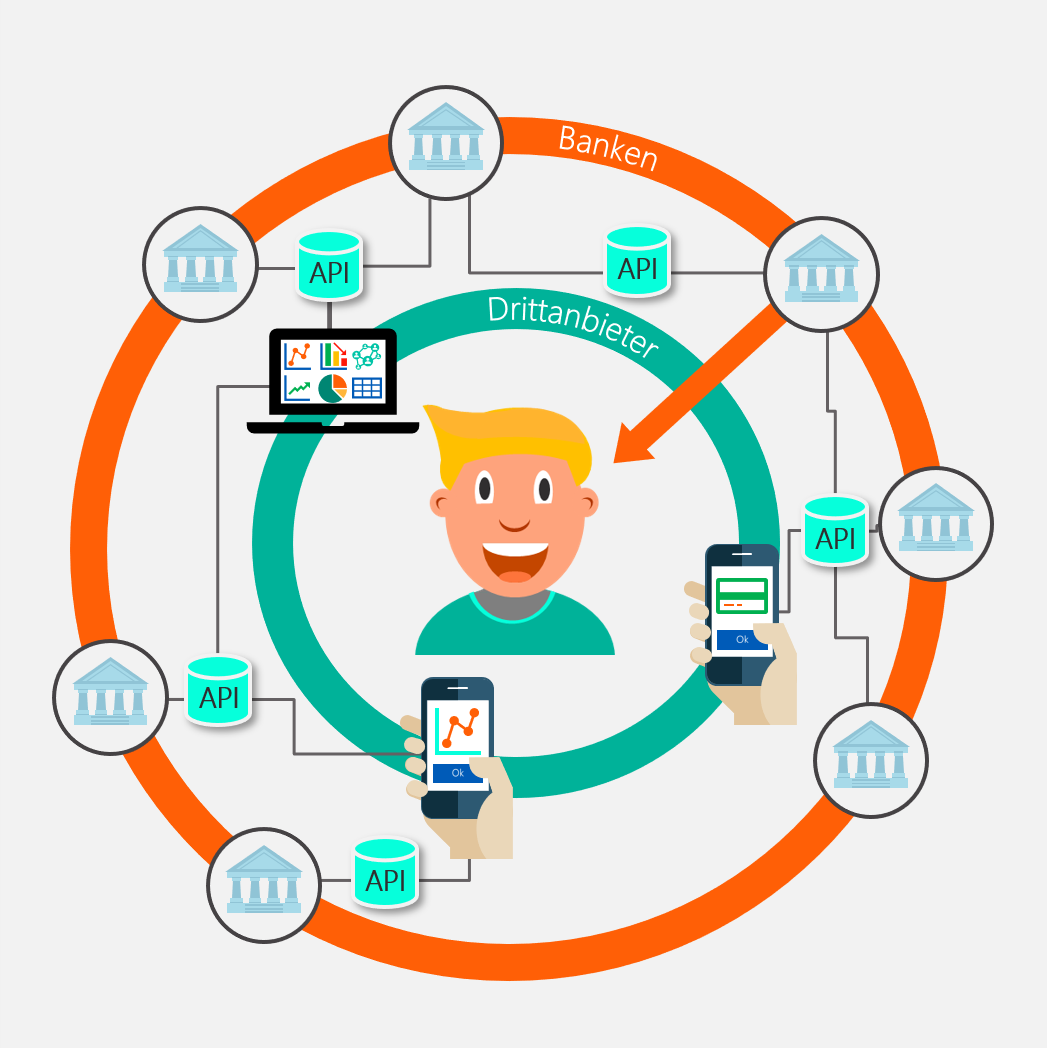

PSD2

Die Payment Services Dircective 2 (PSD2) ist die neue Zahlungsdiensterichtlinie der EU, die am 14. September 2019 in Kraft getreten ist. Sie verpflichtet Banken zur Implementierung von stärkeren Sicherheitskonzepten (Strong Costumer Authentification), zur Bereitstellung von Kunden-, Konten- und Transaktionsdaten gegenüber Drittanbietern (Account Information Services, AIS) und zur Einrichtung von Payment Initiation Services (PIS), mit denen von Dritten Überweisungen und Transaktionen ausgelöst werden können. Umgesetzt wird dies durch die verpflichtende Bereitstellung von APIs, die von allen Akteuren nutzbar sein müssen. Mehr zu PSD2

Die Rede ist vom UNIFI-Standard (UNIversal Financial Industry message scheme), oder auch ISO 20022. Was bereits 2014 mit der Einführung des Europäischen Zahlungsraumes (SEPA) begann, wird nun im Rahmen der Konsolidierung, von TARGET2 (Transeuropean Automated Real Gross settlement Express Transfer system) und der Einführung des Eurosystem Single Market Infrastructure Gateway (ESMIG) von Seiten des Eurosystems, dem Verbund der nationales Zentralbanken der Euroländer und der EZB konsequent fortgesetzt. In den kommenden anderthalb Jahren werden sämtliche europäische Großbetragszahlungssysteme auf den internationalen Nachrichtenstandard migriert und auch der etablierteste Finanznachrichtendienstleister SWIFT (Society for Worldwide Interbank Financial Telecommunication) zieht mit.

Die europäische Zahlungsverkehrsinfrastruktur wird sich so grundlegend verändern und bietet enorme Chancen für den Zahlungsverkehr hinsichtlich Prozesseffizienz und einer optimierten Customer Experience. Auch wenn die Integration des Standards regulatorisch nicht verpflichtend ist: Um mit den internationalen Entwicklungen Schritt zu halten, stehen auch die europäischen Finanzinstitute vor umfangreichen Umsetzungsprojekten. Wir geben im Folgenden einen kurzen Überblick über die wichtigsten Daten und Fakten rund um ISO20022.

Wie ist die aktuelle Lage im Zahlungsverkehr?

Im Zahlungsverkehr bilden Finanznachrichten zum Informationsaustausch zwischen den Beteiligten den Kern für die Abwicklung von Zahlungen. Für einen reibungslosen Zahlungsablauf sind daher vor allem eine gemeinsame Sprache und ein passendes Datenformat wichtig.

Aktuell ist der Markt jedoch stark fragmentiert. Bisweilen gibt es viele unterschiedliche Standards für Finanznachrichten, die sich je nach geografischem Bezug und Geschäftsgebiet etabliert haben, wie zum Beispiel UNIFI (ISO), MT und FIN. Die Nutzung dieser unterschiedlichen Standards stellt die Akteure besonders im Zuge des zunehmenden grenzüberschreitenden Zahlungsverkehrs immer öfter vor komplexere Herausforderungen bei der Übersetzung von System zu System und der Aktualisierung und Pflege der Prozesse. Die Koexistenz verschiedener Standards führt zu mangelnder Interoperabilität, verursacht hohe Kosten, birgt ein strukturelles Risiko für Fehlinterpretationen und ist ein Hindernis für die fortschreitende und zunehmend gefragte Automatisierung der Prozesse.

Open Banking

Open Banking beschreibt allgemein die Öffnung der Banken gegenüber Drittanbietern, wie etwa FinTechs oder e-Commerce-Unternehmen. Durch eine vollständige digitale Vernetzung über APIs ist es möglich, Daten mit allen potenziellen Akteuren am Markt auszutauschen und Finanzdienstleistungen auch ohne Banklizenz anzubieten. Open Banking ist das Konzept eines integrierten Marktplatzes, der spezialisierte Rollen für jeden Akteur schafft und einen nahtlosen Austausch von Daten und Dienstleistungen ermöglicht. Mehr zu Open Banking

Was ist ISO 20022?

Bereits 2004 veröffentlichte die Internationale Organisation für Normung – kurz ISO – den Standard 20022 für Finanznachrichten mit dem Ziel, eine global einheitliche Sprache für Zahlungsdaten zu etablieren, den steigenden, grenzüberschreitenden Zahlungsverkehr zu harmonisieren und die Kommunikation zwischen den Akteuren zu verbessern.

Basierend auf der Extensible-Markup-Language-Syntax (XML), einem offenen technischen Standard zur elektronischen Kommunikation, beschreibt der Standard eine logische Daten- und Informationsstruktur und bietet gleichzeitig eine syntaxunabhängige aber gemeinsam verständliche Beschreibung der Geschäftsprozesse und Informationsbedürfnisse an. Der Standard regelt auch den generellen Ablauf von Finanznachrichten sowie Prozesse zur Aufrechterhaltung und Weiterentwicklung dieser Nachrichten. So können bei einer Registrierungsstelle Vorschläge eingereicht und als Erweiterung zum Nachrichtenkatalog global gültig ergänzt werden.

ISO 20022 beschränkt sich dabei längst nicht mehr nur auf den Bereich Zahlungsverkehr, sondern umfasst mittlerweile auch Transaktionen des Wertpapiergeschäftes, der Außenhandelsfinanzierung und der Treasury. Gegenwärtig umfasst das Nachrichten-Kompendium etwa 750 Geschäftsfeldkomponenten und mehr als 400 Nachrichtendefinitionen. ISO 20022-Nachrichten bieten das volle Spektrum des Zahlungsverkehrs: Kunde-zu-Bank, Bank-zu-Bank und Reporting (Cash Management) [2].

Die Zahlungsverkehrsinfrastruktur

Im Zahlungsverkehr gibt es mehrere Systeme zur Zahlungsabwicklung. Dabei ist zwischen Intrabank- und Interbankzahlungsverkehr zu unterscheiden. Während Zahlungen im Intrabankverkehr zumeist über ein hauseigenes System verrechnet werden, wie etwa beim Sparkassenverbund, werden für den bilateralen Austausch zwischen zwei Kreditinstituten oft externe Clearing-Stellen in Anspruch genommen, die meist von Zentralbanken angeboten werden. In Europa bietet neben dem Eurosystem auch noch die EBA (European Banking Association), der momentan 48 Banken aus ganz Europa angehören, privatwirtschaftlich betriebene Clearing Stellen an. Generell lassen sich diese Systeme zur Verrechnung von nationalem und internationalem Zahlungsverkehr in drei Kategorien einteilen: Großbetragszahlung-ssysteme, Kleinbetragszahlungssysteme für die Abwicklung von Massenzahlungen und die neu aufgekommenen Echtzeit-Zahlungssysteme. Die Zahlungsverkehrsdaten werden dabei über Kommunikationsnetzwerke mit den Akteuren ausgetauscht. Für den internationalen Zahlungsverkehr hat sich dabei beispielsweise der Anbieter SWIFT (Society for Worldwide Interbank Financial Telecommunication) etabliert, der nicht nur das Nachrichtennetzwerk unterhält, sondern bisher auch einen eigenen Standard für Finanznachrichten (MT-Standard).

Was sind die Vorteile und Möglichkeiten von ISO 20022?

Die fortschreitende Globalisierung und die damit einhergehende Notwendigkeit der Interoperabilität und Flexibilität der Zahlungsverkehrsinfrastruktur bringen die bisher genutzten Strukturen immer öfter an ihre Grenzen. Neue Digitalisierungsinitiativen und neue, am Markt angebotene Kundenlösungen fördern die zunehmende Nachfrage nach schnelleren und transparenteren Zahlungsabwicklungen – am besten in Echtzeit. Steigende regulatorische Anforderungen im Zahlungsverkehr, zum Beispiel zu Anti-Geldwäsche (AMl), Terrorismusfinanzierungen (CFT) oder Sanktions- und Embargoprüfungen, erfordern eine schnellere Bearbeitung großer Datensätze und machen Konvertierungs-/ Übersetzungsfehler und beschränkte Informationen in den Nachrichtenformaten nicht mehr tragbar [2].

Durch eine vollumfängliche Umstellung auf ISO 20022-Nachrichten können die Finanzinstitute den Problemen begegnen und von folgenden Vorteilen profitieren.

Höhere Prozesseffizienz: Das standardisierte und harmonisierte Nachrichtenformat erlaubt den Banken, umfangreichere Zahlungsdaten zur Verfügung zu stellen und einen schnellen digitalen Abgleich zu ermöglichen, da jeder Teil der Nachricht sich klar einem Geschäftsprozess zuordnen lässt. Dadurch werden höhere Straight-Through-Processing-Raten bei der Zahlungsabwicklung erreicht.

Umfangreichere Daten: Umfangreichere Datenkomponenten können standardisiert in die Syntax eingebettet werden. Anstelle von Freitextfeldern treten so Formaterweiterungen, die weitere Funktionen, wie spezielle Nachfragen, Kontomanagement, Lastschriftmandate oder regulatorische Auskünfte unterstützen.

Höhere Zuverlässigkeit: Als global gültiger Standard ist das Nachrichtenformat gleichzeitig auch die internationale verständliche Sprache des Zahlungsverkehrs, welche vor Informationsverlusten durch das Übersetzen unterschiedlicher Nachrichtenformate schützt.

Senkung der Kosten: Kosten zur Aufrechterhaltung unterschiedlicher Systeme zur Verarbeitung von Zahlungsverkehrsdaten können vermieden werden. Auch kostenintensive Prozesse zur Bereitstellung und Prüfung von Daten an Umsysteme (Billing, Kontoauszüge, Archivsysteme) können reduziert werden.

Digital Compliance: Durch die Standardisierung der Nachrichtenformate können auch AFC-relevante Daten (bspw. Embargo/Sanctions Screening, AML) in die Nachrichten eingebettet und automatisch verarbeitet werden.

Abbildung 1: Verfügbare relevante Clearing-Stellen für Deutschland und Europa.

Was ändert sich am Markt?

Um von Vorteilen profitieren zu können, ist eine vollumfängliche Integration aller Teilnehmern nötig. Aktuell sind noch immer viele unterschiedliche Standards in der Anwendung, wobei sich SWIFT mit dem MT-Nachrichtenformat bisher als gängiger Standard für den internationalen Zahlungsverkehr durchgesetzt hatte. In den letzten Jahren setzte sich ISO 20022 jedoch zunehmend durch und brachte einen Umschwung auf dem Markt.

Eine treibende Kraft für die Etablierung des Standards war unter anderem die Einrichtung des einheitlichen Euro-Zahlungsraums (SEPA) 2014, der derzeit Privatkundenüberweisungen und Lastschriften im Euroraum regelt. Durch das aufwendigste Umsetzungsprojekt seit der Euro-Einführung wurde mit der SEPA-Migration weltweit erstmals ein ISO 20022 konformes Zahlungsverkehrsnachrichtensystem für den Massenzahlungsverkehr eingeführt, welches in Europa vom Clearing-System STEP2 unterstützt wird. Auch die 2018 installierten Clearing-Systeme für SEPA-Echtzeitüberweisungen des Eurosystems (TIPS) und der European Banking Association (EBA) (RT1) arbeiten ISO 20022 konform [3][4].

Während sich auch außerhalb Europas die Pläne für die Umstellung auf den Nachrichten-Standard regen, steht nun auch in Europa ein sprichwörtlicher, nächster „Big Bang“ an. Waren in Europa bisher lediglich der Massenzahlungsverkehr und Echtzeitüberweisungen durch SEPA auf den Nachrichtenstandard angepasst, ziehen nun auch die beiden europäischen Großbetragszahlungssysteme des Eurosystems (TARGET2) und der EBA (EURO1) nach.

Im Rahmen der TARGET2-Konsolidierung und der Einführung des European Single Market Infrastructure Gateway (ESMIG) hat das Eurosystem beschlossen, eine Migration auf ISO 20022 vorzunehmen. Dabei erfolgt die Migration im Rahmen eines „Big Bangs“, das heißt, dass es keine Übergangsfrist geben wird und ab dem 22.11.2021 ein Zugriff auf das TARGET2-System nur noch im neuen Format möglich sein wird [5]. Auch das einzige private Großbetragszahlungssystem der EBA Clearing, EURO1, welches seine Zahlungen über das TARGET-System abwickelt, wird zeitgleich vom FIN-basierten Nachrichtensystem auf ISO 20022-Nachrichten migrieren, um eine volle untertägige Austauschbarkeit zwischen den beiden Systemen zu gewährleisten [6].

Abbildung 2: Timeline der Umsetzung von ISO 20022 global relevanter Akteure der Zahlungsverkehrsinfrastruktur. Quellen: [8],[10],[11],[12],[13],[14]. *Die Fed hat angekündigt, den aktuellen Einführungsplan zu pausieren und zu überarbeiten [14]. **Grobe Darstellung. Laut Bank of England jeweils +- sechs Monate.

Hinzu kommt, dass im Rahmen von ESMIG eine einheitliche Schnittstelle etabliert wird, die allen Akteuren, also Banken, Zentralverwahrern, Automated Clearing Houses (ACHs) und anderen Payment Service Providern (PSP), den Zugang zu den Marktinfrastrukturen des Eurosystems gewährt. Im Zuge dessen hat auch SWIFT – der wohl etablierteste Nachrichtendienstprovider, der einen Zuschlag als Nachrichtendienstleister für die Schnittstelle erhalten hat – angekündigt, den neuen Nachrichtenstandard zeitgleich mit dem Eurosystem und der EBA Clearing zur Verfügung zu stellen. Im Gegensatz zum „Big Bang“ des Eurosystems bietet SWIFT eine Parallelphase an, in der auch der „alte“ MT-Standard noch unterstützt wird. Ende 2025 wird SWIFT die Unterstützung für die MT-Nachrichten der Kategorien 1, 2 (Überweisungen) und 9 (Cash Management) einstellen [8].

Was sollten Banken tun?

Für Banken ist die Umstellung auf ISO 20022 aus regulatorischer Sicht nicht verpflichtend. Bedenkt man jedoch, dass die gesamte europäische Zahlungsverkehrsinfrastruktur ab 2021 auf den neuen Nachrichten-Standard migriert und bereits 2025 geschätzte 87% der gesamten Großbetragszahlungen über ISO 20022 abgewickelt werden [4], bringt es erhebliche Risiken mit sich, diese Entwicklungen zu ignorieren. Schlimmstenfalls könnten Banken den direkten Zugang zu ihrem Zentralbankgeldkonto verlieren, was die Steuerung der eigenen Liquidität verkompliziert [3]. Neben den geschäftlichen und operationellen Risiken zur Abwicklung des Zahlungsverkehrs kann zudem keine direkte Teilnahme an geldpolitischen Operationen stattfinden. Der Zugang muss entweder über einen anderen Marktteilnehmer (Korrespondenzbank) realisiert werden, oder über Konvertierungslösungen, die fehleranfällig und teuer sind.

Um barrierefreien Zugang zum TARGET-System zu behalten, müssen Banken sich frühzeitig für einen der beiden für ESMIG zugelassen Netzwerkdienstleister, unter anderem SWIFT, entscheiden und deren Nachrichtenprotokolle in ihre Backoffice-Prozesse einbinden. Generell können sich Banken für eine vollumfängliche Migration ihrer Umsysteme entscheiden oder auf Konvertierungslösungen setzen. Da ISO 20022-Nachrichten mehr Daten und Felder für Informationen bieten, ist es jedoch nicht möglich, Nachrichten aus anderen, bisherigen Formaten eins-zu-eins zu übersetzen. Konvertierungslösungen bergen also das Risiko der Fehlinformation und des Informationsverlustes (Truncation) [4]. Auch wenn die Migration auf ISO 20022 das eigene Haus vor enorme Herausforderungen stellt, sollte daher frühzeitig mit der Umsetzung aller an den Zahlungsverkehr angeschlossenen Systeme begonnen werden.

Fazit

Auch wenn der Zeitplan für die Umsetzung knapp ist, ergeben sich durch eine vollumfängliche Umstellung auf den ISO-Nachrichtenstandard Vorteile, bei denen die Banken ihre Position langfristig durch Kosteneffizienz und Kundenzufriedenheit stärken können. Die Marktinfrastruktur wird sich in den kommenden Jahren radikal ändern und die Banken sollten frühzeitig vorbereitet sein. Während die Massenzahlungsverkehrs- und Echtzeitsysteme in Europa bereits den ISO-20022-Standard verwenden, wird die Migration der beiden Großbetragszahlungssysteme TARGET2 und EBA EURO1 sowie des Hauptnachrichtendienstproviders SWIFT kaum noch tragbare Möglichkeiten bieten, sich der fortschreitenden Umstellung des globalen Zahlungsverkehrs auf ISO 20022 zu entziehen.

Quellen

[1] Bankenverband: „ISO 20022 im Überblick“, besucht am 09.03.2020. https://bankenverband.de/media/files/ISO-20022_im-ueberblick.pdf

[2] SWIFT Standard’s Team (2020): ISO 20022 for dummies: SWIFT 4th Limited Edition. West Sussex: John Wiley & Sons, Ltd..

[3] Deutsche Bank Global Transaction Banking: „Ultimate guide to ISO 20022 migration: Umfassender Leitfaden zur ISO 20022-Migration“, aufgerufen am 09.03.2020. https://cib.db.com/docs_new/UltimateGuideGE.pdf

[4] Swift: “Brave New World ESMIG Paper 2019”, White paper, aufgerufen am 09.03.2020. https://www.swift.com/resource/brave-new-world-be-ready-europes-new-payments-architecture

[5] ECB: “TARGET Annual Report 2018”, besucht am 09.03.2020. https://www.ecb.europa.eu/pub/targetar/html/ecb.targetar2018.en.html#toc8

[6] EBA Clearing: „Annual Report 2018“, besucht am 09.03.2020. https://www.ebaclearing.eu/media/azure/production/2204/eba-clearing-annual-report-2018_double-page-view.pdf

[7] ECB MIP news: “SIA-COLT and SWIFT bid to become ESMIG connectivity providers”, aufgerufen am 09.03.2020. https://www.ecb.europa.eu/paym/intro/news/html/ecb.mipnews190408.en.html

[8] Swift ISO 20022 Einführungsplan, aufgerufen am 10.03.2020. https://www.swift.com/standards/iso-20022-programme/timeline

[9] msg-gillardon: „ISO 20022 im Zahlungsverkehr“, aufgerufen am 09.03.2020. https://publikation.msg.group/publikationsarchiv/fachartikel/723-2019-02-msggillardon-news-iso-20022-im-zahlungsverkehr/file+&cd=2&hl=de&ct=clnk&gl=de

[10] ECB ISO 20022 Einführungsplan, aufgerufen am 10.03.2020. https://www.ecb.europa.eu/paym/initiatives/shared/docs/0abea-t2-t2s-2018-10-09-tccg-overall-key-milestones-to-ensure-a-successful-big-bang-migration-in-november-2021.pdf

[11] EBA Clearing ISO 20022 Einführungsplan, aufgerufen am 10.03.2020. https://www.ebaclearing.eu/news-and-events/media/press-releases/24-october-2018-eba-clearing-and-swift-kick-off-euro1-iso-20022-migration-for-november-2021/

[12] Fed ISO 20022 Einführungsplan, aufgerufen am 10.03.2020. https://www.frbservices.org/assets/resources/financial-services/fedwire-phase-1-iso-20022-presentation.pdf

[13] CHIPS ISO 20022 Einführungsplan aufgerufen am 10.03.2020. https://www.theclearinghouse.org/-/media/new/tch/documents/payment-systems/chips_iso_20022_key_program_dates.pdf

[14] Bank of England ISO 20022 Einführungsplan, aufgerufen am 10.03.2020. https://www.bankofengland.co.uk/-/media/boe/files/payments/rtgs-renewal-programme/iso-20022/chaps-iso-20022-migration-draft-like-for-like-schemas-review

[15] Fed FAQ ISO 20022 Implementation, aufgerufen am 10.03.2020. https://www.frbservices.org/resources/financial-services/wires/faq/iso-20022-implementation.html

![Abbildung 2: Timeline der Umsetzung von ISO 20022 global relevanter Akteure der Zahlungsverkehrsinfrastruktur. Quellen: [8],[10],[11],[12],[13],[14]. *Die Fed hat angekündigt, den aktuellen Einführungsplan zu pausieren und zu überarbeiten [14]. **Gr…](https://images.squarespace-cdn.com/content/v1/54f9ea6be4b0251d5319ad8b/1584903248649-JZGMX2QW5E04CUXZLZTG/Bild2.png)