In unserem Insight zum Thema Business Intelligence haben wir einen ersten Überblick zum Thema Self-Service BI (SSBI) Tools und derer potentieller Einsatzgebiete in Finanzinstituten gegeben. Darauf aufbauend stellen wir im folgenden Proof of Concept beispielhaft die Implementierung eines solchen Anwendungsfalles in Microsoft Power BI vor. Im Rahmen dessen erarbeiten wir einen konkreten Bericht in Microsoft Power BI Desktop bzw. anschließend ein Dashboard im cloudbasierten Power BI Dienst/Web Service, das ein Monitoring des Expected Credit Loss für ein Dummy Portfolio ermöglicht.

WeiterlesenDas Finanzmarktstabilisierungsgesetz (FinStabG) wurde 2013 mit dem Ziel eingeführt, frühzeitig mögliche Risiken für die Finanzmarktstabilität zu identifizieren und ggf. gegenzusteuern. In den letzten Jahren kam es in Deutschland, vor allem in den Großstädten, zu beachtlichen Preissteigerungen, u.a. bei Wohnimmobilien. Die Anzeichen einer Immobilienblase mehren sich. So verwundert es nicht, dass schwerwiegende systemische Risiken für das deutsche Finanzsystem befürchtet werden. Die Analyse und Bewertung des Immobilienmarktes ist deshalb ein wesentlicher Bestandteil der Überwachung der Finanzstabilität. Die Qualität der Analyseergebnisse hängt daher entscheidend von den zur Verfügung stehenden Daten ab.

WeiterlesenIn dieser Publikation beleuchten wir Herausforderungen, Erfolgsfaktoren und Migrationsstrategien beim Umstieg auf SAP S/4HANA®. Den Fokus haben wir dabei auf S/4HANA® Finance gelegt, Nachfolger von SAP ERP® FI/CO und erstes S/4HANA-Anwendungsmodul. Diese Umstellung stellt nicht nur ein einfaches „Upgrade“ dar, wie wir im Folgenden diskutieren.

WeiterlesenEine Gründungswelle an digitalen Plattformen, die einen digitalen Schuldscheinprozess anbieten, gibt dem bereits boomenden Schuldscheinmarkt nochmals Aufwind hinsichtlich unerreichter Transaktionsvolumina und Anzahl an Deals. Der traditionelle Emissionsprozess birgt gewisse Ineffizienzen, die relativ einfach durch eine Plattform-Lösung vermieden werden können: Eine Plattform kann die Standardisierung, Transparenz und Prozessdauer erheblich verbessern. Dieser Artikel gibt einen aktuellen Überblick über die Plattform-Evolution auf dem Schuldscheinmarkt.

WeiterlesenUrsprünglich ein Nischen-Produkt, hat sich der Schuldschein mittlerweile zu einer echten Alternative zu anderen Produkten am Finanzmarkt etabliert und setzt seinen Aufwärtstrend fort. Das traditionelle, urkundenbasierte Instrument, das lange als veraltet galt, zieht zunehmend auch internationale Investoren an. Mit niedrigeren Dokumentationspflichten als eine Anleihe, höheren Transaktionsvolumina als ein klassischer Kredit, kombiniert mit einem hohen Grad an Standardisierung, besticht der Schuldschein als sichere und attraktive Investmentmöglichkeit und als unkomplizierte Art der externen Finanzierung für Unternehmen.

WeiterlesenIm April 2019 hat die BaFin eine Konsultation bzgl. der Anforderungen an die IT von Kapitalverwaltungsgesellschaften (KAIT) veröffentlicht, die wir hier für Sie zusammengefasst haben. Innerhalb der Konsultationsphase bis Mai 2019 wurde diese vom BVI, BVK, IDW und vom ZIA mit einer Reihe von Anmerkungen beantwortet.

Nun hat die BaFin Anfang Oktober die finalen Anforderungen an die IT von Kapitalverwaltungsgesellschaften (KAIT) veröffentlicht, die ohne Übergangsfrist gelten.

WeiterlesenDie Bedeutung der Bereiche Audit und Compliance nimmt stetig zu und gewinnt als Thema an Geschwindigkeit. Seitens des Regulators, der Aufsicht sowie der externen und internen Prüfer wächst der Druck, mit der zunehmenden Digitalisierung und der damit einhergehenden Beschleunigung der Geschäftstätigkeit schrittzuhalten. Der aktuelle, risikoadjustierte Prüfungsansatz setzt umfangreiches Expertenwissen voraus und basiert in der Regel auf einer intelligenten, aber stichprobenhaften Prüfung. Im Rahmen dieses Umfelds haben wir die Commerzbank im Bereich Audit unterstützt, Lösungen für Tools zur Prozessautomatisierung und technischen Prüfungsunterstützung zu entwickeln.

WeiterlesenDie ToTV-Prüfung (Traded on Trading Venue) oder die Ermittlung von benötigten ISINs sind wichtige Teile der Anforderungen aus der MiFIDII/MiFIR und klassifizieren, ob ein Produkt Handelsplatzfähig ist oder nicht, oder reduzieren ggf. den Meldeumfang. Im Folgenden sollen zwei mögliche Datenquellen zur technischen Umsetzung dieser Anforderungen betrachtet werden und damit als kurze Zusammenfassung dieses Themas dienen.

WeiterlesenManager auf allen Ebenen setzen BI Methoden der einen oder anderen Art ein, um die täglichen Herausforderungen zu meistern. Auch die Fachbereiche in Finanzinstituten verwenden BI Techniken um ihre Daten bestmöglich zu analysieren und interpretieren. Nur Wenige schöpfen allerdingsdie Möglichkeiten aus, die der Markt durch die Vielzahl an verfügbaren, hochfunktionalen self-service BI (SSBI) Tools bietet.

Dieser Artikel beleuchtet das Potenzial von BI allgemein, und von SSBI im Besonderen. Wir fassen einige Pro und Contra Argumente verschiedener Methoden zusammen und setzen diese in Kontext zu den allseits bekannten und sehr individuellen MS Excel & Access Dashboard Lösungen.

WeiterlesenIn diesem Webinar haben Thomas Domsch, Finbridge und Saskia Newbon, Finastra über aktuelle Markttreiber, wie die LIBOR/EURIBOR-Änderungen und die prozessualen Herausforderungen im Bereich Commercial and Syndicated Lending referiert. Darüber hinaus teilten sie ihre Erfahrungen und diskutierten, wie man am effizientesten diesen Herausforderungen begegnen kann.

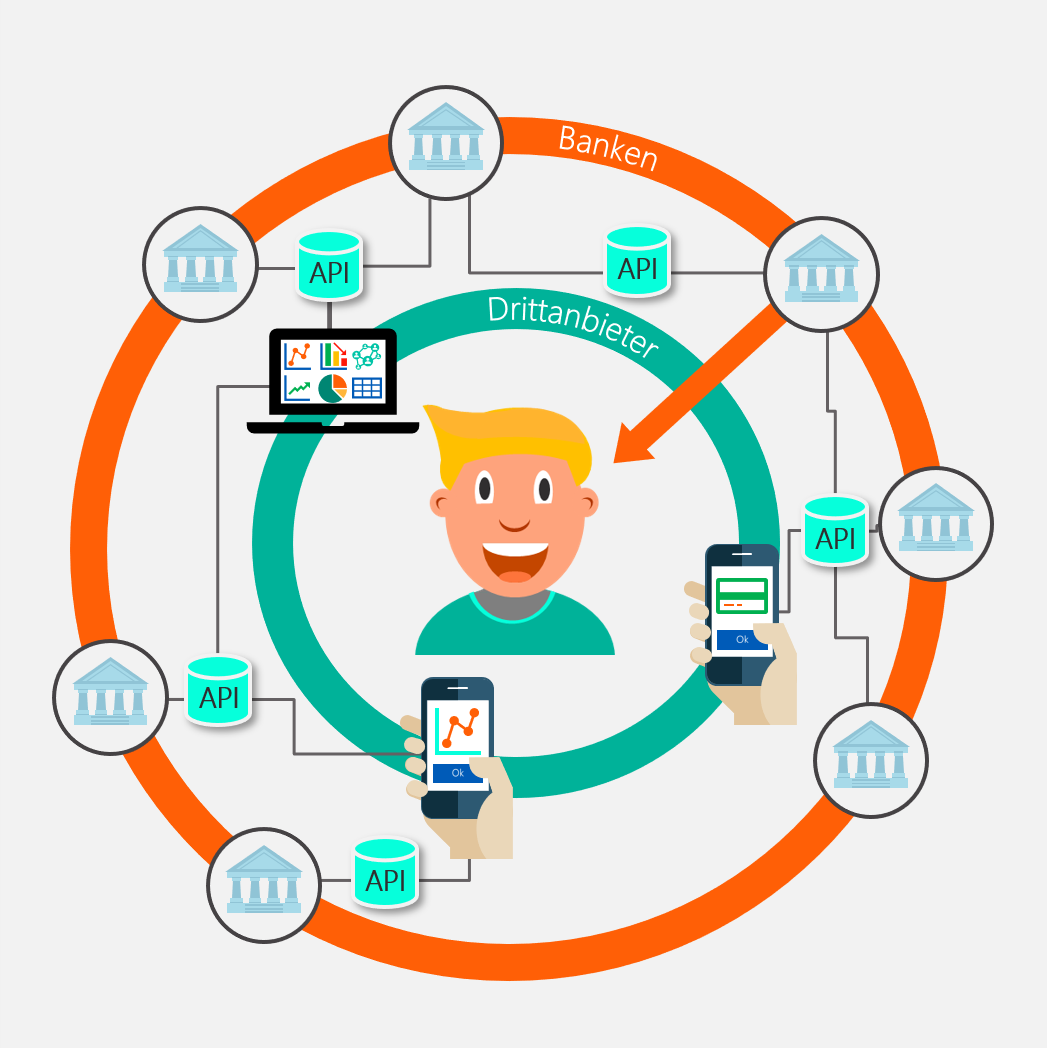

WeiterlesenOpen Banking, oder auch API-Banking ist in aller Munde. Nicht nur durch die PSD2-Richtlinie der EU, die in Kürze alle Banken in die Pflicht nehmen wird, herrscht Aufbruchstimmung. Sicher ist schon jetzt, dass das Thema die Finanzbranche nachhaltig verändern wird. Es fordert die klassischen Strukturen in der Branche heraus und hat somit Revolutionspotential.

WeiterlesenKaum ein Thema wird in der Finanzbranche aktuell kontroverser diskutiert als die PSD2, die „Payment Services Directive 2“ der EU. Die neue Richtlinie nimmt nun EU-weit alle Banken in die Pflicht, neue Sicherheitskonzepte und Schnittstellen umzusetzen und zwingt die Institute so indirekt, sich mit dem Thema der Marktöffnung der Branche gegenüber Drittanbieter und – im weiteren Kontext – mit der Digitalisierung und Umstrukturierung der Finanzwelt auseinander zu setzen.

WeiterlesenDie EBA hat die finalen Vorschriften für die FinRep-Meldung gemäß DPM 2.9 veröffentlicht. Die Änderungen betreffen vor allem die Berichterstattung von Non-Performing Exposures, Angaben zum Provisionsergebnis sowie marginale Anpassungen zu Leasingverhältnissen.

WeiterlesenDie Finanzbranche sieht sich im Moment mit einer Vielzahl neuer Technologien wie Cloud Computing und Open Banking konfrontiert. Richtig angewendet bergen diese enormes Potenzial, höhere Agilität und Flexibilität jenseits von starren IT-Strukturen zu gewährleisten. Gemeinsam mit unserem Partner Finastra zeigen wir Ihnen im Webinar, wie das funktioniert.

WeiterlesenDie aktuelle Entwicklung hin zu mehr agilem Projektvorgehen sowie Continuous Integration und Continuous Delivery stellt neue Herausforderungen an das Testen. Im Folgenden werden wir daher einige wichtige Stellschrauben zur Effizienzsteigerung beim Testvorgehen benennen.

Weiterlesen